Разговор об экономических основах управления запасами подходит к завершению. Осталось дописать формулу рентабельности объёма заказа поставщику и ещё немного поупражняться в применении методики анализа эффективности работы с поставщиками.

В предыдущей статье была выведена формула, максимально раскрывающая зависимость рентабельности инвестированных оборотных средств (ОС) от параметров поставщика и предприятия:

dAгод=[ (dP•Dв закупоч,год–dZсодерж,Ф,год•Qскл–dZзакуп,заказ•Dв закупоч,год)/A–dZФ,год]• • (1+5,5dAФ,мес)+dAвысвоб,год,

где dAгод – годовая рентабельность по поставщику, %;

dP – средняя наценка по поставщику, %;

Dв закупоч,год – реализация по поставщику за год, выраженная в закупочных ценах, рублей;

dZсодерж,Ф,год – удельные затраты по предприятию на хранение запасов за год к среднему складскому запасу (ССЗ) предприятия, %;

Qскл – ССЗ по поставщику, рублей;

dZзакуп,заказ – удельные затраты на один закуп и доставку товаров от поставщика относительно объёма заказа, %;

A – среднее количество ОС, задействованных в товарообороте с поставщиком, рублей;

dZФ,год –удельные распределённые затраты по предприятию за год к ОС предприятия (в том числе затраты на продажи), %;

dAФ,мес – среднемесячная рентабельность по предприятию к ОС предприятия, %;

dAвысвоб,год – годовая дополнительная рентабельность, получающаяся от высвобождения ОС, %.

В этой формуле рентабельность высвобожденных ОС была только обозначена. Но в этот раз будет рассматриваться пример, в котором следует учесть влияние на рентабельность платёжной ветви закупочного процесса, и поэтому без расчёта эффекта высвобожденных ОС не обойтись.

При условии получения платёжных отсрочек, предоставляемых поставщиком, предприятие получает средства поставщика в собственное распоряжение на срок отсрочки. За год часто набегает значительное суммарное количество дней отсрочки. Средства поставщика, надо полагать, не лежат «бездвижно», а находятся в товарообороте предприятия и позволяют получить дополнительную прибыль. Дополнительная прибыль даёт положительный эффект в работе и должна идти в зачёт поставщику.

Если поставщик предоставляет отсрочку платежа, то возникает прибыль высвобожденных ОС. Формула годичной рентабельности высвобожденных ОС преобразуется до необходимого рабочего вида следующим образом:

dAвысвоб,год=?Aвысвоб,год/A=dAФ,год•Aвысвоб/A=dAФ,год•Qзаказ•?Tплатежи,год/365/A=

=dAФ,год•Qзаказ•?Tплатежи,оборот•Nзаказ,год/ (365A)=

=dAФ,год•Dв закупоч,год•?Tплатежи,оборот/ (365A),

где? Aвысвоб,год – годовая прибыль, получаемая от высвобожденных ОС, рублей;

dAФ,год – годовая рентабельность ОС предприятия, %;

Aвысвоб – среднее количество высвобожденных ОС, рублей;

Qзаказ – средний размер заказа, рублей;

?Tплатежи,год – суммарное количество дней отсрочки за год, дней;

365 – количество календарных дней в году, дней;

?Tплатежи,оборот – договорная отсрочка платежа поставщику, дней;

Nзаказ,год – количество заказов, выполненных поставщиком в течение года.

Распишем общую формулу рентабельности с учётом формулы высвобожденных ОС:

dAгод= [ (dP•Dв закупоч,год–dZсодерж,Ф,год•Qскл–dZзакуп,заказ•Dв закупоч,год)/A–dZФ,год]• • (1+5,5dAФ,мес)+dAФ,год•Dв закупоч,год•?Tплатежи,оборот/ (365A).

Следует отметить, что зависимость между среднемесячной рентабельностью и годовой представляет собой геометрическую прогрессию, поэтому в формуле они представлены как два самостоятельных параметра. Просто деление годовой рентабельности на 12 даёт значительную неточность в определении среднемесячной, поэтому таким упрощением лучше не пользоваться.

Из полученной формулы не следует, что рентабельность зависит от размера заказа, но такой зависимостью обладают параметры – Qскл, dZзакуп,заказ и A, поэтому методика создания графиков рентабельности заключается в следующем.

На первом этапе определяются параметры формулы, независящие от размера заказа. В целом по предприятию это – удельные годовые распределённые затраты, удельные годовые затраты на хранение запасов, годичная и среднемесячная рентабельность. По поставщику независимые параметры – средняя наценка, годовая реализация, отсрочка платежа.

На втором этапе следует получить формулы для параметров, зависящих от размера заказа. Как уже было выше перечислено это – ССЗ по поставщику, среднее количество вложенных ОС по поставщику и удельные затраты на покупку и транспортировку партии товара. На третьем этапе заполняется основная таблица «Зависимость рентабельности от размера заказа» и строятся графики.

В следующем примере воспользуемся методикой и получим графики рентабельности трёх различных поставщиков. Предприятие «Ф-02» имеет поставщиков «Реут.», «Белар.» и «Таил.». Особенностью договора с поставщиком «Реут.» является предоставление отсрочки до двух недель. Поставщик «Белар.» предоставляет отсрочку один месяц.

Поставщик «Таил.» требует всегда предоплату, а доставка его товаров невозможна без значительных финансовых и временных затрат на производство и транспортировку. Предприятие «Ф-02» имеет поставщиков «Реут.», «Белар.» и «Таил.».

Особенностью договора с поставщиком «Реут.» является предоставление отсрочки до двух недель. Поставщик «Белар.» предоставляет отсрочку один месяц. Поставщик «Таил.» требует всегда предоплату, а доставка его товаров невозможна без значительных финансовых и временных затрат на производство и транспортировку.

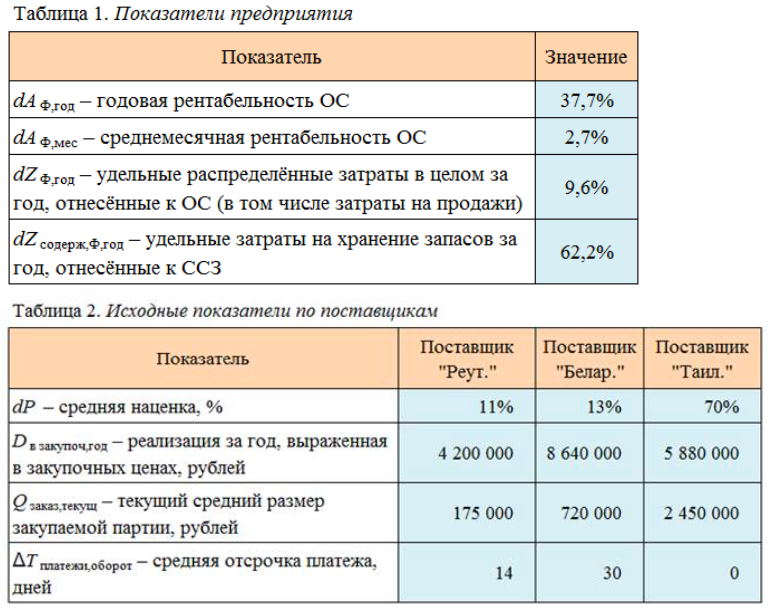

Значения параметров предприятия «Ф-02» указаны в Таблице 1 «Показатели предприятия», а параметров по поставщикам, независящих от размера заказа, в Таблице 2 «Исходные показатели по поставщикам».

Установлено, что в ССЗ по поставщику «Реут.» – 112 тысяч рублей. Отношение текущего ССЗ (Qскл,текущ) к текущей средней величине заказа определяет коэффициент между Qскл,»Реут.» и Qзаказ,»Реут.»:

Qскл,»Реут.»= (Qскл,текущ/Qзаказ,текущ)•Qзаказ=112 000/175 000•Qзаказ,»Реут.»=0,64Qзаказ,»Реут.».

Соответственно, если текущий ССЗ «Белар.» – 432 тысячи рублей, то:

Qскл,»Белар.»=432 000/720 000•Qзаказ,»Белар.»=0,60Qзаказ,»Белар.».

Если текущий ССЗ «Таил.» – 2 915 500 рублей, то:

Qскл,»Таил.»=2 915 500/2 450 000•Qзаказ,»Таил.»=1,19Qзаказ,»Таил.».

Можно приступать к разработке ещё одной формулы – зависимость вложенных ОС от размера заказа:

A=Sнакопл+Qпроизв+Qотгруз+Qв пути+Qскл+Sдебитор,

где Sнакопл – средства, накапливаемые для закупа у поставщика, рублей;

Qпроизв – оплаченные товары, находящиеся в производстве у поставщика, рублей;

Qотгруз – оплаченные товары, находящиеся на складе поставщика, рублей;

Qв пути – оплаченные товары, находящиеся в пути от поставщика на cклад предприятия, рублей;

Sдебитор – товары отправленные покупателю, но неоплаченные им, рублей.

Для того, чтобы определять величину задействованных ОС следует учесть, что оплата поставщикам «Реут.» и «Белар.» осуществляется с отсрочкой. Следовательно, значения по статьям «Оплаченные товары, находящиеся в производстве или на складе поставщика», «Оплаченные товары, находящиеся в пути от поставщика на склад предприятия» по этим поставщикам равны нулю. «Средства приготовленные для закупа у поставщика» также равны нулю, так как товарооборот предприятия составляет более 2,5 миллионов рублей за день. Так что в день прихода товара набрать до миллиона рублей для платежа поставщику не составляет труда.

По поставщику «Таил.» структура ОС совсем другая. В среднем в производстве поставщика находится товаров на 294 тысячи рублей, а в пути от поставщика на склад предприятия товаров на 1,372 млн рублей. Это составляет 12% и 56% от среднего размера заказа соответственно. Оплаты поставщику осуществляются несколькими частями по мере начала производства, комплектовки и отправки товара, поэтому накопительная сумма в этом случае тоже, как и с предыдущими поставщиками практически равна нулю.

Дебиторская задолженность покупателей распределяется пропорционально для всех поставщиков. Она составляет 11% от среднемесячной реализации.

Определим формулы вложенных ОС для каждого поставщика:

A «Реут.»=Sнакопл+Qпроизв+Qотгруз+Qв пути+Qскл+Sдебитор=

=0+0+0+0+0,64Qзаказ+11%• (Dв закупоч,год/12)=0,64Qзаказ+0,11•4 200 000/12=

=0,64Qзаказ+38 500 (руб.),

A «Белар.»=Sнакопл+Qпроизв+Qотгруз+Qв пути+Qскл+Sдебитор=

=0+0+0+0+0,6Qзаказ+11%• (Dв закупоч,год/12)=0,6Qзаказ+0,11•8 640 000/12=

=0,6Qзаказ+79 200 (руб.).

Подсчёты по поставщику «Таил.» отличаются незначительно:

A «Таил.»=Sнакопл+Qпроизв+Qотгруз+Qв пути+Qскл+Sдебитор=

=0+12%Qзаказ+0+56%Qзаказ+1,19Qзаказ+11%• (Dв закупоч,год/12)=

=1,87Qзаказ+11%• (5 880 000/12)=1,87Qзаказ+53 900.

В формуле удельных затрат отображается затратность офисной и складской работы по заказу товарной позиции и стоимость транспортировки единицы массы на расстояние между поставщиком и предприятием:

dZзакуп,заказ=Zзакуп,заказ/Qзаказ=

=[ (dZоформ,руб+dZдостав,кг/Pкг)•Qзаказ+ (Zоформ,распр+Zдостав,распр)]/Qзаказ=

=dZоформ,руб+dZдостав,кг/Pкг+ (Zоформ,распр+Zдостав,распр)/Qзаказ ,

где Zзакуп,заказ – затраты на один закуп и доставку товаров от поставщика, рублей;

dZоформ,руб – офисные и разгрузочные издержки, приходящиеся на рубль заказа, %;

dZдостав,кг – транспортные затраты, приходящиеся на 1 кг груза, рублей/кг;

Pкг – закупочная цена 1-го кг товара, рублей/кг;

Zоформ,распр – офисные и разгрузочные издержки, ложащиеся на весь заказ, рублей;

Zдостав,распр – транспортные затраты, ложащиеся на весь заказ, рублей;

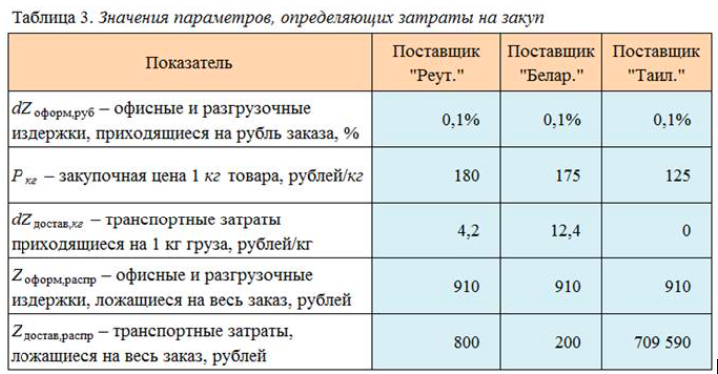

Необходимые для расчёта удельных затрат значения помещены в таблицу (Табл. 3).

Итак, получается, что функции закупочных затрат (подготовка заказа, доставка и приёмка) по поставщику «Реут.» и по поставщику «Белар.» имеют непрерывный гиперболический вид:

dZзакуп,заказ,»Реут.»=0,1%+4,2/180+ (910+800)/Qзаказ=1710/Qзаказ+0,0243,

dZзакуп,заказ,»Белар.»=0,1%+12,4/175+ (910+200)/Qзаказ=1110/Qзаказ+0,0719.

Функция затрат по поставщику «Таил.» двухкаскадная и имеет точку прерывания при величине заказа на 2,55 миллиона рублей. Объясняется прерывистость функции тем, что доставка от поставщика «Таил.» осуществляется в 20-футовых контейнерах. Формула доставки партии товара одним контейнером:

dZзакуп,заказ,»Таил.»,до 2,55 млн=0,1%+0+ (910+709 590)/Qзаказ=710 500/Qзаказ+0,001.

Доставка в двух контейнерах:

dZзакуп,заказ,»Таил.»,более 2,55 млн=0,1%+0+ (910+709 590•2)/Qзаказ=1420 090/Qзаказ+0,001.

В итоге, определены зависимости ОС, ССЗ и закупочных затрат от размера заказа (Таблица 4).

Результирующие формулы рентабельности после подстановки значений получились достаточно сложными для восприятия:

dAгод,»Реут.»=[ (dP•Dв закупоч,год–dZсодерж,Ф,год•Qскл–dZзакуп,заказ•Dв закупоч,год)/A–dZФ,год]• • (1+5,5dAФ,мес)+dAФ,год•Dв закупоч,год•?Tплатежи,оборот/ (365A)=

={[11%•4 200 000–62,2%•0,64Qзаказ– (1 710/Qзаказ+0,0243)•4 200 000]/

/ (0,64Qзаказ+38 500)–9,6%}• (1+5,5•2,7%)+37,7%•4 200 000•14/

/[365• (0,64Qзаказ+38 500)],

dAгод,»Белар.»=[ (dP•Dв закупоч,год–dZсодерж,Ф,год•Qскл–dZзакуп,заказ•Dв закупоч,год)/A–dZФ,год]• • (1+5,5dAФ,мес)+dAФ,год•Dв закупоч,год•?Tплатежи,оборот/ (365A) =

={[13%•8 640 000–62,2%•0,60Qзаказ– (1 110/Qзаказ+0,0719)•8 640 000]/

/ (0,60Qзаказ+79 200)–9,6%}• (1+5,5•2,7%)+37,7%•8 640 000•30/

/[365• (0,60Qзаказ+79 200)],

dAгод,»Таил.»,до 2,55 млн=[ (dP•Dв закупоч,год–dZсодерж,Ф,год•Qскл–dZзакуп,заказ•Dв закупоч,год)/A–

–dZФ,год]• (1+5,5dAФ,мес)+dAФ,год•Dв закупоч,год•?Tплатежи,оборот/ (365A) =

={[70%•5 880 000–62,2%•1,19Qзаказ– (710 500/Qзаказ+0,001)•5 880 000]/

/ (1,87Qзаказ+53 900)–9,6%}• (1+5,5•2,7%)+37,7%•5 880 000•0/

/[365• (1,87Qзаказ+53 900)],

dAгод,»Таил.»,более 2,55 млн=[ (dP•Dв закупоч,год–dZсодерж,Ф,год•Qскл–dZзакуп,заказ•Dв закупоч,год)/A–

–dZФ,год]• (1+5,5dAФ,мес)+dAФ,год•Dв закупоч,год•?Tплатежи,оборот/ (365A) =

={[70%•5 880 000–62,2%•1,19Qзаказ– (710 500•2/Qзаказ+0,001)•5 880 000]/

/ (1,87Qзаказ+53 900)–9,6%}• (1+5,5•2,7%)+37,7%•5 880 000•0/

/[365• (1,87Qзаказ+53 900)].

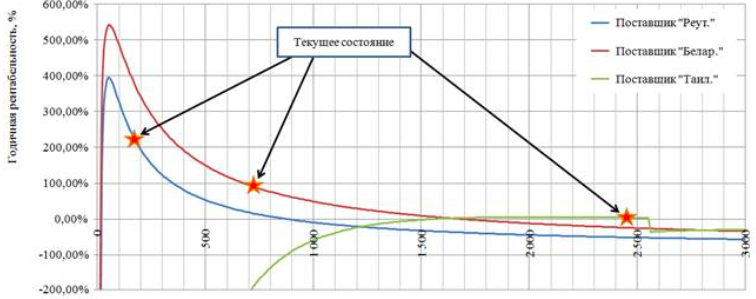

Но современная компьютерная техника очень легко справляется с ними и способна придавать формулам легко воспринимаемые очертания (Рис. 1).

Рис. 1. Графики рентабельности по поставщикам «Реут.», «Белар.» и «Таил.»

Очевидно, что пополнение запасов по всем поставщикам на предприятии «Ф-02» далеко неидеальное. По поставщикам «Реут.» и «Белар.» повышение эффективности пополнения запасов, по-видимому, является лишь организационным вопросом. А вот по поставщику «Таил.» только регулировками параметров закупа не обойтись.

По поставщику «Реут.» рекомендуется сократить объёмы закупа до 50-60 тысяч рублей, что соответствует интервалам между закупами до 4-6 дней. Возможно, это отразится на работе подразделений предприятия, смежных организаций и поставщика, но стабильные еженедельные закупки, скорее всего, сыграют только положительную роль. Рентабельность при этом повысится с 220% до 320%.

По поставщику «Белар.», может быть, также пока не стоит стремиться к идеальной рентабельности, но даже сокращение интервала между поставками до 7-10 дней (объём партии 180-240 тысяч рублей) принесёт огромный эффект. Рентабельность достигнет 300%. В то время как в настоящий момент она меньше 100%.

Имея «замораживание» капитала на значительный срок, большие страховые запасы, высокие транспортные издержки (а ведь в формуле не были учтены незастрахованные риски – утеря или порча товара в пути, что, как показывает практика, случается и приводит к значительному и неожиданному ущербу), даже при сравнительно неплохом спросе от закупа у поставщика «Таил.» следует, по-видимому, отказаться или искать способы хоть какого-то поднятия рентабельности. Например, путём снижения страховых запасов, интенсивного развития клиентской базы или повышения торговой наценки. Сокращение сроков поставок за счёт перехода с контейнеров на автотранспорт ничего не даст, так как неизбежный рост транспортных издержек «съест» всю экономию от повышения оборачиваемости.

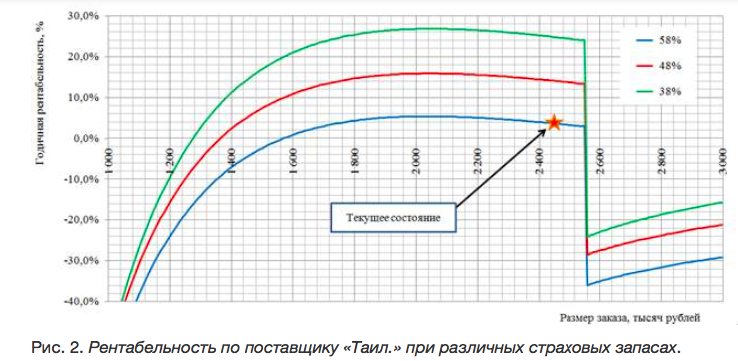

В настоящее время страховые запасы по поставщику «Таил.», надо признать, слишком «раздуты». Они составляют 58% в ССЗ поставщика:

Qскл=Qвостреб+Qстрах=0,5Qзаказ+Qстрах,

Qстрах,текущ/Qскл,текущ= (Qскл,текущ–0,5Qзаказ,текущ)/Qскл,текущ=

= (2 915 500-0,5•2 450 000)/2 915 500=57,98%,

где Qвостреб – часть складского запаса, находящаяся в товарообороте, рублей;

Qстрах – неподвижный запас, являющийся страховым запасов от рисков повышения спроса или задержки поставки, рублей.

Если сократить страховые неподвижные запасы до 48%, то можно получить устойчивую рентабельность, превышающую 10% (Рис. 2). Если же уменьшить неподвижные запасы до 38%, а также сократить размер заказа до 2,0-2,1 млн рублей, то рентабельность вложенных ОС поднимется до 25%. Такая рентабельность будет иметь хоть какое-то оправдание сотрудничеству с поставщиком из Юго-Восточной Азии.

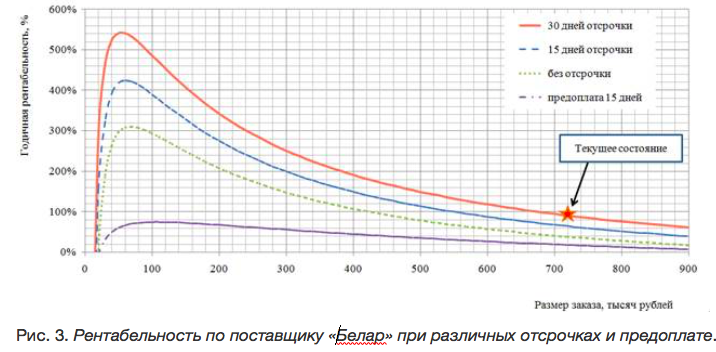

Интересно рассмотреть влияние на рентабельность отсрочек платежа и предоплат. Так, если бы поставщик «Белар.» не давал отсрочку, то рентабельность снизилась бы более чем на четверть, а при переходе на предоплату потеряла бы три четверти (Рис. 3). Очевидно, что отсрочка платежа большое благо, которое часто недооценивается при выборе поставщиков.

Построение графиков рентабельности позволяет взглянуть на поставщиков не только в текущей ситуации, но и увидеть перспективы развития отношений. Так, низкая рентабельность, но большой потенциал стимулируют совершенствование отношений, а низкий потенциал подкрепляет уверенность в необходимости кардинальных изменений отношений или полном прекращении работы с таким поставщиком.

График рентабельности вложенных средств – прекрасный инструмент, способствующий эффективному управлению запасами предприятия. Чемерис В. Д. (Researcher ID: J-1265-2014)

Если вы уже используете сервис КОРУС | Управление запасами, но у вас остались вопросы по настройке интерфейса и отчетов, напишите нам на wms@korusconsuting.ru.

Вы можете ознакомиться с функциональностью сервиса и оценить его эффективность на примере собственных данных.

Задайте вопрос эксперту на нашем сайте или по телефону: +7 495 130 01 87.